Блог им. option-systems |Портфель Баффетта на Санкт-Петербургской бирже.

- 25 ноября 2015, 23:54

- |

Решил составить еще один список компаний – акции из портфеля Warren Buffett - Berkshire Hathaway ($127.4 B), которые торгуются на Санкт-Петербургской бирже. Не стоит слепо следовать за сделками других инвесторов, даже таких как Уоррен Баффетт, но как информация для работы – это очень полезно в любом случае.

В интернете довольно много специальных сайтов отслеживающих портфели хедж-фондов и инвест. компаний, включая и Berkshire Hathaway. Могу посоветовать сайт dataroma.com.

Очень удобная штука – там есть информация по составам активов многих управляющих: Bill Ackman — Pershing Square Capital Management ($14 B), Carl Icahn — Icahn Capital Management ($27.9 B), Daniel Loeb — Third Point ($10.3 B), Dodge & Cox Team — Dodge & Cox ($53 B), Michael Larson — Bill & Melinda Gates Foundation Trust ($17.2 B), Stephen Mandel — Lone Pine Capital ($22.4 B) и прочих.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 15 )

Блог им. option-systems |Дивидендные аристократы.

- 18 ноября 2015, 22:37

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь» (Уоррен Баффетт)

Возвращаюсь к хорошей идее для долгосрочных инвестиций — S&P500 Dividend Aristocrats, два года назад я уже писал – Дивидендные аристократы. Пункт назначения 2019.

Сейчас хочу посмотреть какие есть акции из «дивидендных аристократов» на Санкт-Петербургской бирже.

( Читать дальше )

Блог им. option-systems |Список SPBEX. Первичный осмотр: P/E, P/BV, ROE, Dividend Yield, Payout Ratio.

- 12 ноября 2015, 23:03

- |

Начало – окно в Америку.

Для начала по компаниям, которые есть на Санкт-Петербургской бирже решил составить простой обзор по текущим финансовым коэффициенты - P/E, P/BV, ROE, Dividend Yield, Payout Ratio…

Данные взял из finance.yahoo.com/ По некоторым компаниям были не все коэффициенты — стояли значения н/д (нет данных), не знаю, чем это вызвано. Но компаний, которые не прошли фильтры из-за этого нет, при дальнейшем изучении отчетов компаний я сам составлю более актуальное мнение по компаниям и посчитаю все коэффициенты.

Сразу оговорюсь, что данные коэффициенты лишь первичный фильтр, и принятие решений о покупке акций только на них основывать нельзя. Нужно смотреть более подробнее компании.

Facebook, Inc., Amazon.com, Inc

( Читать дальше )

Блог им. option-systems |Выбор брокера на Санкт-Петербургской бирже

- 11 ноября 2015, 23:10

- |

На Санкт-Петербургскую биржу (иностранные акции) предоставляют доступ 12 брокеров. Выбор брокера – очень важный момент для инвестора, брокер должен быть удобным и надежным, и иметь низкие комиссионные ставки.

Как я выбирал брокера 2 года назад я уже писал – ПСБ доволен, хорошо работает и очень выгодно по комиссиям. Отбор брокера на SPBEX я производил на тех же принципах: надежность брокера и низкая комиссия.

Я планирую совершать сделки раз в месяц, пополняя каждый месяц свой счет на $500. Максимум 5 трейдов. Я против абонентской платы, минимальных платежей в месяц или в день. Хорошо бы у брокера был свой банк или это была бы финансовая группа, в которой есть банк (это очень удобно при переводах д/средств – отсутствуют банковские комиссии).

Вот моя таблица сравнения.

( Читать дальше )

Блог им. option-systems |Corruption

- 08 ноября 2015, 20:44

- |

Читая Credit Suisse Global Investment Returns Yearbook 2015 натолкнулся на интересную статью про коррупцию и сравнение результатов «святых» и «грешных» рынков в зависимости от степени коррумпированности (согласно Worldwide Governance Indicators compiled by Kaufmann, Kraay and Mastruzzi (2010) and supported by the World Bank).

У них получилось на отрезке 2001-2014 гг. что «коррумпированные» страны показали лучше результат.

( Читать дальше )

Блог им. option-systems |Developed Markets Vs Emerging Markets: underperformance продолжается…

- 04 ноября 2015, 23:18

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно.» Уоррен Баффетт

В комментариях к моим постам часто пишут, что инвестировать в российские акции опасно – акционер не защищен, рынок уже не растет пять лет, девальвация рубля и т.д. Забавно, сейчас те же люди в том же духе пишут про мою идею инвестиций в американские акции через Санкт-Петербургскую биржу.

Только по американским акциям причину указывают другую – «дорогие» акции. Но как я писал ранее - Вы платите высокую цену за входной билет, чтобы только переступить порог

( Читать дальше )

Рецензии на книги |Построенные навечно

- 02 ноября 2015, 21:56

- |

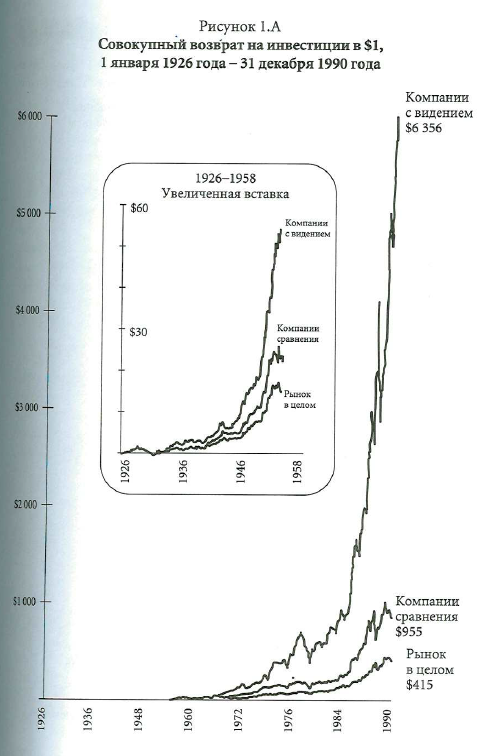

Рекомендую прочесть Джима Коллинза «Построенные навечно. Успех компаний, обладающих видением», а также «От хорошего к великому: почему некоторые компании совершают прорыв, а другие нет», «Великие по собственному выбору» и «Как гибнут великие и почему некоторые компании никогда не сдаются»,.

Все четыре книги связаны одной идей. Основная тема – о компаниях с видением, которые имеют преимущество перед всеми остальными компаниями. Почему именно эти хорошие компании становятся великими?

( Читать дальше )

Блог им. option-systems |Дорогая Кока-Кола и Баффетт (2 часть)

- 28 октября 2015, 23:15

- |

Coca-Сola.

Это наверное, классический пример, Coca-Сola - пример успешной инвестиции в «дорогую компанию». Я приведу данные на 2013 год, сейчас мне нужно будет обновить все свои прежние расчеты по компаниям, включая и Coca-Cola.

В июне 1988 г. курс акций компании Coca-Cola был равен приблизительно 2,5 долл. за акцию (с учетом сплит акций за все 25 лет). На протяжении следующих десяти месяцев Баффетт купил 373 600 тыс. акций в среднем по цене 2,74 долл. за акцию, что было в пятнадцать раз больше прибыли и в двенадцать раз больше денежных поступлений в расчете на акцию и в пять раз больше балансовой стоимости акций. То есть утверждать, что Баффетт купил акции дешево не приходится. Он купил дорого.

( Читать дальше )

Рецензии на книги |Вы платите высокую цену за входной билет, чтобы только переступить порог. Coca-Cola и Баффетт (1 часть).

- 28 октября 2015, 23:14

- |

Я сейчас же прорабатываю вопрос покупки американских акций на Санкт-Петербургской бирже, данная книга в тему — про покупку «дорогих акций» !

Понравилась идеи:

( Читать дальше )

Блог им. option-systems |DJIA & SPBEX. Индексное инвестирование через SPBEX.

- 26 октября 2015, 22:02

- |

В последнем годовом отчете Berkshire Hathaway миллиардер Уоррен Баффетт опубликовал несколько предельно простых финансовых советов для людей, не имеющих должного инвестиционного опыта. Он рекомендует не выискивать акции, которые могут показать наибольший рост, а вложить деньги в индексный фонд с минимальными комиссиями.

Как отметил Баффетт, в своем завещании он дал жене следующие инструкции касательно денег, которые намерен ей оставить: вложить 10% средств в краткосрочные государственные облигации, а 90% — в фонд на индекс S&P 500 с минимальными издержками.

Предложенный Оракулом из Омахи подход считаю рациональным. Индексное инвестирование – это инструмент, привязанный к индексу акций, позволяет получить оптимальную диверсификацию при минимальных затратах, исключая человеческий фактор при выборе бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс